2022年岁末,一款药的临床数据为世界制药行业点燃了一把火。沉寂许久的资本热情也被点燃,过去四十年这款药的投入、和未来的潜力,一并成为这场狂欢中最旺的柴火。

12月19日,Madrigal(美国生物科技公司)宣布,旗下在研的甲状腺激素受体β(THR-β)激动剂瑞美替罗resmetirom(MGL-3196)在III期临床中达到主要终点和关键次要终点。这也是NASH领域首个成功的三期临床,这意味着最快在2023年下半年,这款药很有可能通过FDA加速审批上市。

在制药行业,NASH(非酒精性脂肪性肝炎)是脂肪肝发病的主要原因,假以时日会进展为肝硬化,甚至肝癌,在我国普通人群中发病率超过20%,此前因为机制未被探明,一直没有相关药物出现。这样一个没有竞争的慢病也是未来最被看好的出百亿大药的领域。而在40多年的研发“黑洞”后, NASH领域终于迎来了首款最快在半年后就能上市的药物。

之前NASH领域也曾出现过“狼来了”一样的狂欢。早在2018年,Madrigal等NASH相关公司在纳斯达克生物技术指数中表现良好,其中Intercept上涨超过85%、Viking Therapeutics涨幅翻番,Enanta和Madrigal的股价也都涨了25%左右。

那时高盛预测,伴随着吉利德、Intercept、艾尔建等临床III期试验结果的相继公布,2019年将成为“NASH年”。但后面几年,听到最多的还是试验数据折戟的消息。MNC巨头如诺华、辉瑞、吉利德等有的数据没有达到临床终点,有的在二期因为数据不理想,砍掉了项目。

有意思的是,一位业内人士(DazoTheBDGuy)曾透露,Madrigal的创始人当初从罗氏把产品拿出来,就没打算把它做到上市销售。“坊间传闻说本来计划着二期数据出来之后就出手,但是嫌各个买家报的价格太低,卖不出去所以继续开始做三期。”

最终,坚持到三期的Madrigal终于成为这个百亿美元潜力市场第一个结出的果子。

而制药行业的逻辑是,一个在理论上和市场上被看好的赛道,有魄力或有实力的公司和资本先坚持投入,更多资本在后观望。在先行者无数的失败和沉没成本后,如果有一个药上市,那么观望者们马上入局,一场包含溢价的繁荣会立刻出现。

NASH领域也是如此,这一次的成功,在持续两三年的医药寒冬里显得格外耀眼。不仅Madrigal的股价直上云霄,一直到第二天共计涨超300%。一众国内相关企业的股价也顺势攀升。

乐观者觉得现在NASH的first-in-class呼之欲出,后续best-in-class、me too等也还充满无限可能。但也有泼冷水的声音认为,resmetirom这次数据的达标有很大的运气加持。

到底是偶然的幸运还是“黑马”的崛起?如果是后者,国内企业能迎头赶上吗?

-01-

惊艳的数据背后只是一场好运气?

这个很多人直呼惊艳的临床试验数据,背后也有质疑。

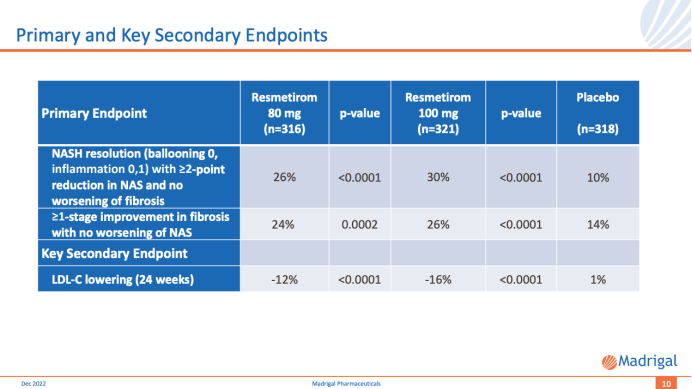

惊艳的原因是,resmetirom的MAESTRO-NASH 三期临床达到了主要终点和次要终点。具体而言就是,与安慰剂组相比,该药物显示出更高水平的NASH消退和肝纤维化改善,以及改善了LDL-C胆固醇水平12-16%(“坏胆固醇”)。并且安全性良好。

NASH是一种非酒精性脂肪肝(NAFLD)的晚期形式,非酒精性脂肪性肝炎(NASH)是一种快速增长和高度普遍的疾病,已成为肝癌的主要原因。

“如果临床数据达到了FDA的要求,真的就是一个突破。”一位业内人士解释,因为FDA对于获批的临床终点要求比较高,并且同时能达到安全性和疗效的指标是很难的。

另一位业内人士也表示,resmetirom是首个达到该标准的药物,它有可能是治疗非肝硬化NASH伴肝纤维化的first-in-class药物。“如果能有效降低肝脏脂肪,没什么副作用,那么只要达到终点,大家还是认的。”

但也有人表示,其临床数据的统计学上的差异,主要得益于临床样本量足够大,其次是安慰剂对照组表现一般。“所以它的运气比较好。”关注NASH领域的研发人员陈博这样表示。

首先在临床样本方面,参加临床研究的所有患者数量达到 2000人,他们在最初的 52 周治疗期后继续接受长达 54 个月的治疗。所谓运气比较好主要体现在,安慰组在其中一项指标的表现比较一般。

“纤维化有改善并且NAS(一种评价NASH的指标,大于4即确诊)评分没有恶化的终点,一般临床试验安慰剂组的数据平均应该在20%左右,有时候会更高,但是它这次是14%。这样一来,10%以上的统计学差异一下子就出现了。”

陈博称,每次临床试验,安慰剂组的数据上下波动都是正常的,如果运气不好,安慰剂组的数据是20%多,那么用药组就很难做出统计学差距。“对照组比较‘给面子’,本身的表现很一般。所以,这款药在纤维化的改善和控制效果方面,其实也比较一般。”

但不管如何,只要做出统计学差异,就可以往前一步:目前Madrigal预计于今年上半年,向FDA申请加速批准,用于治疗非肝硬化NASH伴肝纤维化的药物。

二级市场用脚投票,Madrigal股价当天大涨268%,市值超过40亿美元。第二天其股价涨势未停,累计涨幅超过300%。在另一位行业专家看来,这很有炒作的机会。“因为它的市值本来就足够低,既然有希望通过FDA的审批上市,那么就很有希望切入一片蓝海的NASH药物市场。”

但他也坦言,最终上市后的市场究竟有多大,还要看它的市场教育做的如何。

-02-

NASH药物研发,四十年未见曙光

NASH的研发之路是由一具具“尸体”铺起来的。

2019年4月,吉利德宣布ASK1抑制剂Selonsertib针对NASH适应症的临床试验已终止;2019年6月,诺华宣布FXR激动剂emricasan治疗NASH的2b期研究未能达到主要终点;2020年10月,辉瑞在三季报中宣布砍掉处于二期临床的治疗NASH的ACC1/2双重抑制剂。

这些失败的临床都是潜在的针对NASH治疗的靶点。过去四十年间,NASH领域的药物研发鲜有成果。除了印度药物管理局批准上市的PPARα/γ双重激动剂Saroglitazar(可用于治疗非肝硬化性NASH患者),其它地区还没有一款NASH药物获批上市。

根据clinicaltrials.gov(美国临床试验数据库)登记披露的临床研究,全球大约有 650多项针对 NASH的临床试验(研究状态包括正在进行、撤回、终止或完成)。

这一切的根本原因在于NASH的病因非常复杂。它的出现是一场系统性因素的参与,与脂肪酸累积、胰岛素抵抗、免疫信号异常、炎症细胞等都有关系,其中最关键的致病途径仍旧模糊不定。

最被广为接受的一种发病机制是二次打击假说:第一次对肝脏的打击来自酒精、肥胖、糖尿病等,这使得肝脏脂肪聚集;第二次打击是多种细胞或炎症因子导致脂肪酸过氧化,造成炎症、坏死和纤维化。与此同时,NASH的病理生理学的复杂性为NASH药物治疗提供了多个潜在的药物靶点,比如FXR、THR-β、FGF21、GLP-1R、PPAR、ASK1等。

目前NASH还没有标准治疗方案,其主要治疗方法是通过生活方式的改变,如饮食和锻炼,实际上就是最终实现减肥。根据陈博的观察,“在国内很多医生不把它当作病,在病情早期,医生一般都是建议患者改善饮食,比如少吃点高脂的东西。”

在用药方面,主要是通过控制肥胖、糖尿病等疾病,从而改善NASH患者的病情。比如应用二甲双胍、熊去氧胆酸等进行抗胰岛素抵抗、抗氧化应激和细胞保护治疗。对于部分合并高血脂的患者,还可能采用降脂药物等。

值得注意的是,NASH的可怕还在于它就像一个“沉默的”杀手。NASH的病程能在很长时间内毫无症状地发展,最终在后期快速摧毁人体,让人出现黄疸、疲劳或体重减轻等症状。

“不论是患者还是医生,很多人不觉得它是病,除非到了晚期需要积极治疗的时候。”有业内专家表示,对于很多患者来说,一开始就是脂肪肝,后期一步步发展成纤维化。而一旦肝纤维化,基本上就不可逆转。“等发展到晚期了,改善的机会也不太大了。”

这就不难理解,企业研发NASH药物如同在一片迷雾中前进,它们要过的那条“河”可能连石头都摸不到,接二连三的“滑铁卢”为这种疾病的凶险写下注脚。其中就有大量因NASH药物市场巨大的规模增量,而吸引来的MNC巨头如诺华、辉瑞、吉利德等。

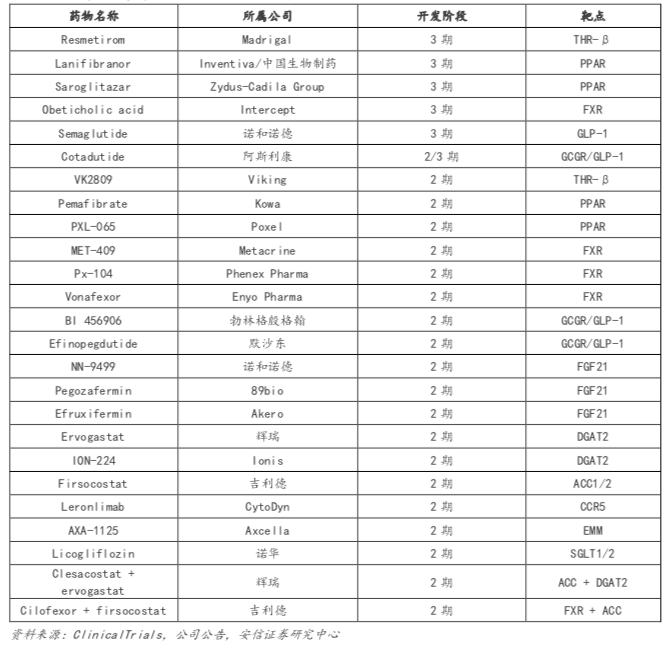

热门靶点海外代表性在研 NASH 药物

尽管失败者众,但近两年NASH药物的研发开始出现一定的进展。

在Madrigal的resmetirom发布数据稍早前,去年9月,一家美国的biotech公司Akero Therapeutics宣布其NASH新药的II期临床试验取得重大进展:24周试验明显改善了患者的肝纤维化程度。当时受此消息影响,Akero当天的股价增长超过130%。

另外,根据德邦美股医药的分析,在靶点布局上,FXR激动剂、GLP1类似物在研发热度上远超其他靶点。GLP-1中,诺和诺德GLP-1司美治疗NASH已处于三期阶段,阿斯利康双靶点GLP-1处于2/3期,勃林格殷格翰双靶点处于二期。

总之对于Madrigal而言,它占据了先发优势,“目前没有人能和它直接竞争NASH药物市场,所以它的市场看起来比较大。”陈博称,即便是紧随其后的Akero临床入组能力很强,可以尽快启动III期临床试验,最快也要1到2年才能看到最终的数据。“那么Madrigal至少拥有了一两年的时间窗口。”

-03-

谁能迎头赶上?

不得不说,一个“明星”的出现,能让一个沉寂已久的赛道熠熠生辉。同时它照亮了旁人,就像国内相关企业也受到极大关注,股价就是最直接的表现——虽然涨幅远比不上Madrigal,但涨幅也颇为惊人。歌礼制药股价暴涨超50%,福瑞股份早早封死20cm涨停。

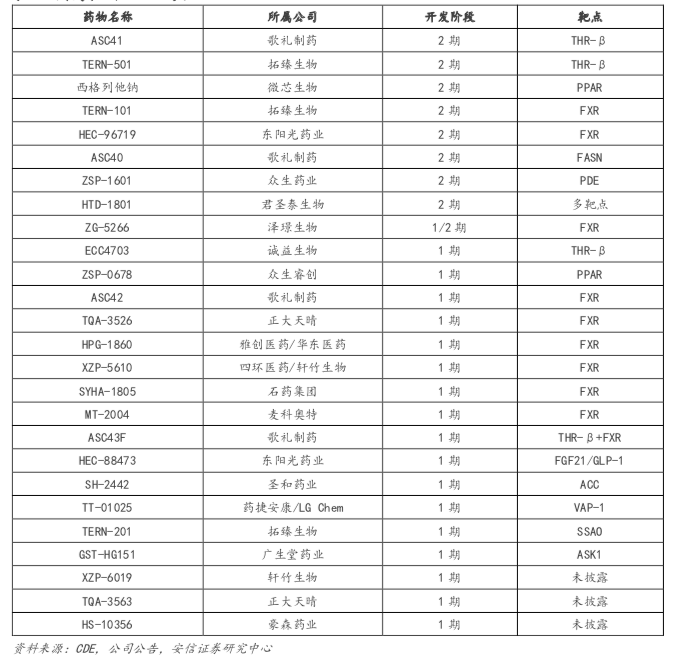

国内在研NASH药物

国内针对NASH开展的临床试验大多集中在临床早期,其研究靶点多样,比较热门的靶点包括FXR、FGFs、GLP-1R、PPAR、THR-β 等。其中和Resmetirom是同一个靶点的有歌礼制药、拓臻生物、诚益生物,其中歌礼制药和拓臻生物进展最快,目前处于临床二期阶段。“预计未来一年,这些企业会加快进入三期进程。”而在FXR这个靶点上,东阳光药和拓臻生物进展最快,目前处于临床二期阶段。

在一位业内人士看来,专注在同靶点(THR-β)的公司以及很多FXR靶点的公司,赶上来的机会可能不大但风险很大。“做同样的靶点未必能重复出Madringal的数据,有可能会死的七七八八的。”但他也坦言,只要临床试验能成功并上市,市场空间无疑是广阔的。

有业内人士更看好GLP-1,它是不少MNC追逐的热门靶点,比如礼来、诺和诺德都希望借助GLP-1在NASH领域攻城略地。

陈博则比较看好成纤维细胞生长因子21(FGF21),“这个靶点还比较有希望,其他靶点对于晚期肝纤维化的改善效果一般。”而事实上,肝纤维化的改善也是NASH药物研发最困难的一点。目前,NAFLD/NASH药物开发的主要三大作用机制为代谢类、抗炎症和抗纤维化。

他建议,要选好研发的靶点,并仿照设计好靶点,尤其要考虑在肝纤维化方面,“你针对的是F2F3的病人,还是F4的病人,这两类患者改善的难易程度完全不一样。”F2-F4期指的是患者的肝纤维化程度,其中F4期最为严重。

而国内相关企业一般多是针对F2F3的患者人群,一方面这类患者的疾病相对容易治疗,另外人数也是最多的。另一方面,目前F4期的病人才真正重视并把NASH当做疾病治疗,他们是后期最多用药的群体,也可能是最迫切用药的群体。

之所以少,无外乎是难。“F4的患者临床试验很难做,因为他们几乎都是肝纤维化的晚期了。”但这意味着,一旦研发结果出现一些突破,那么就竖起了自己高高的护城河。

这几乎是一个蓝海市场。全球肝脏研究所数据显示,预计到2030年,全球将有3.57亿人的生活受NASH的影响。弗若斯特沙利文预测,到2025年全球NASH药物市场将达到107亿美元,并于2030年高达322亿美元,期间复合年增长率为41.8%和24.6%。

而如果单独看中国市场,西南证券的研报曾指出,中国的NASH药物市场到2030年或将达到数百亿元。而该病的发病率的增加和生活水平息息相关,“生活条件好了之后,NASH发病率确实会越来越高。”

放眼整个国内创新药的研发,me-too扎堆依旧严重,尤其是肿瘤领域;而NASH领域一旦取得实质性突破,因其市场容量足够大,即使前期会有一些非理性竞争,但一番泡沫出清之后,又能容下至少五家企业和重磅产品。

而当低处的果实摘尽,是时候努力去够一够高处。做红海领域的best-in-class,亦或者去做蓝海领域的first-in-class,正在成为创新药研发新时期不得不面对的“硬骨头”。上次震动医药创新的大药还是PD-(L)1,但已经是数年之前,如今几年几乎没听闻所谓“大药”的出现。

现在,resmetirom或许打开了更多的可能性。在拥挤的肿瘤赛道之外,大药的希望是否交接到了NASH领域?